发表时间:2024-08-10 16:36:35 来源:应用案例

伴随2024年一季报的披露,整个光伏行业不似往日景气。据东方财富Choice多个方面数据显示,A股光伏设备行业有30家企业2024年一季度净利为负;一季度净利润不如上一年同期的企业更是占了大半,足有52家。其中不乏通威股份、隆基绿能、TCL中环这样的龙头企业。

2023年光伏赛道当之无愧的盈利王通威股份一季度业绩遇冷,大亏近8亿元;隆基绿能一季度净亏损更是达到23.5亿元,为全A股一季度亏损最多光伏设备企业,也是隆基绿能自2013年以来首次出现净亏损。

同时,硅料价格的一下子就下降对硅料厂商的业绩造成了冲击,这其中就包含了大全能源和通威股份,这反映出整个光伏行业所面临的压力。为探究光伏行业“集体焦虑”的原因,新京报零碳研究院专访了中国节能协会副秘书长兼碳中和专业委员会常务副秘书长张军涛。

张军涛表示,一季度光伏企业业绩回落还在于光伏行业的快速扩张,带来的产业链价格回落同时叠加了技术迭代带来资产减值损失引起的。

一季度,光伏行业整体面临了传统淡季的双重压力,包括产业链价格的持续下跌和行业“内卷”导致的装机需求未明显地增加。这与产业链价格的持续下降有关,尤其是硅片、电池、组件价格触及历史新低,导致企业利润空间被压缩,这也引发了业内硅片、电池、组件遭遇“周期底”的讨论。

在回应这样的一个问题之前,张军涛追溯了近几年光伏的发展脉络,特别是双碳目标提出以后,因为光伏行业收益较高,增长空间大吸引了大量资本进入,光伏产能快速扩张。

2023年,国内多晶硅、硅片、电池片、组件产能,分别较2019年,增加接近400%—500%;在需求侧,国内市场装机消纳有限,2023年国内累计装机已接近610GW,相比2019年的204GW,增长只有300%,特别是2024年一季度开始,国内光伏新增装机量增长放缓,单看3月份数据,全国新增光伏装机9.02GW,较上年同期下降32%。

张军涛表示,由于光伏产业链价格持续下滑,这也代表着,会产生一种预期:未来装机价格要比现在便宜。因此,就出现了装机下降的情况。在此情况下,产业链供需比陡转直下,由2023年6月的1.02:1转变至年末的2:1,由于供需比的失衡,光伏产业链的价格持续下降。2023年硅料(多晶致密料)价格下降约70%,硅片及电池片(PERC 182)价格下降约60%,组件(PERC 182)价格下降约50%。

张军涛表示,硅片、电池、组件确实在经历“周期底”,光伏企业盈利或将触底,静待格局出。硅料环节4月以来硅片、硅料库存问题突出,价格快速下跌,基本跌至硅料厂商的现金成本线,边际高成本产能将陆续退出实现行业出清。硅片环节,硅片环节库存快速积累,同时价格、盈利下行明显,目前基本处于亏损现金阶段,在成本压力下,厂商排产已出现分化,产业链产能出清的前期。电池片环节由于存在P转N的技术迭代,电池片厂商计提大额资产减值,导致盈利大幅回落,但N型TOP Con仍有较多工艺优化手段导入,未来将有更多盈利性。

不仅是财报表现,值得研究的还有光伏行业的产能问题。N型产能放量是造成组件厂出货量排名重洗的重要原因,N型技术路线正在改变光伏行业格局。

P型电池转换效率已接近理论极限,P型电池领域的光伏强者不再恒强,而N型TOP Con技术的成本优势逐渐显现,光伏技术路线更迭趋势逐渐清晰。

随着技术发展,N型光伏组件的工艺难度和成本障碍正在被克服,PERC生产线改造为TOP Con产线具有成本节约的优势,为TOP Con组件生产带来更大的市场空间。

张军涛表示,产能确实是光伏行业值得研究的课题。因为光伏行业,降本是第一定律,“从2012年,当时光伏电板加上储电的电池的成本,大概是每度3.9元,到2023年它已经到了1块钱,也就是说差不多10年的过程中间成本降低了80%,没有产能规模化的扩张是做不到的。透过现象看本质,这背后是技术迭代逐步向优质产能过渡的过程。”

中国节能协会副秘书长兼碳中和专业委员会常务副秘书长张军涛 图/受访者供图

张军涛补充,新一轮技术迭代慢慢的开始。2023年P型与N型的市占率分别为70%和27%,但2024年,N型技术市占率将达到79%,P型市占率将断崖下跌至20%。往日的出货主力P型产能贬值迅猛,光伏企业不得不对主要涉及P型产能的相关资产计提减值。

财报显示,2023年,通威股份计提资产减值高达62.36亿元,其中存货减值计提13.05亿元,固定资产减值损失计提43.91亿元;隆基绿能计提资产减值70.25亿元,其中存货跌价损失及合同履约成本减值损失达51.70亿元,固定资产减值计提15.86亿元;TCL中环存货减值损失计提19.93亿元,存货高达81.64亿元,较上年同期增加17.4亿元。

张军涛表示,就目前而言,业界对2024全球装机容量需求的预期,基本都在400GW-500GW之间,而目前中国光伏组件产量达到499GW,但制造端各环节产能则全方面逼近1000GW,其中60%以上,即600GW的产能都是过去4年以来的产能。但事实上,在整个光伏行业,先进的产能和技术型人才仍处于紧缺状态。提升效率、降本增效是光伏产业永恒的主题,随着更先进的技术、更高效的产品出现,必然对落后产能造成挤压,“但高效优质产能不仅不过剩,相反还有很大的缺口。”

组件价格的下降对光伏企业构成了挑战。如果组件价格持续下降,可能会对企业造成财务压力,尤其是当价格跌至成本价时。光伏行业正在经历激烈的竞争和行业洗牌。

张军涛表示,光伏行业自2021年开始加速技术迭代,从硅片环节的大硅片、N型硅片到N型TOP Con电池迭代,再到大尺寸各类组件的迭代等等。特别是TOP Con、HJT、BC电池产业化技术加快速度进行发展,正在慢慢地取代当前主流的PERC技术。PERC电池由于其转换效率已接近理论极限值(24.5%),无法进一步满足光伏“降本增效”的目标和要求。N型分支中的TOP Con电池,因其与现有PERC产线兼容性高、产业升级成本低,成为众多传统厂商、新玩家的核心阵地。目前主流玩家厂商TOP Con量产转换效率已突破25.5%,并处于不断的提高过程中。

尽管光伏行业面临挑战,但是,2023年太阳能发电装机容量约610GW,正式超越水电约420GW的装机规模,成为全国装机量第二大电源形式,仅次于煤电,在电力能源结构中的地位进一步攀升。

根据国家能源局2024年全国能源工作会议指出,全国风电光伏新增装机2亿千瓦左右。2024年一季度中国光伏新增装机量达到了45.75GW,相比于去年同期33.66GW,中国光伏继续保持着增长态势。同时,2023年非化石能源消费距离2025年20% 、2030 年35%的目标来说,还有较大的增长空间。

另外,光伏设备行业的市值在3月31日达到了1.48万亿元,也显示出市场对光伏行业的长期信心。全年来看,组件价格的下降、招标量的增加以及潜在的市场需求可能会对国内光伏装机形成支撑。一些光伏行业的巨头仍然选择扩产,中国光伏产业已进入万亿赛道。

张军涛也对中国的光伏产业保持乐观,并且对新技术产能的长期需求持乐观态度。他表示,光伏具有周期性发展特征,阶段性的震荡是行业发展的自然属性。从过去10多年,光伏经历了三落四起,但从结果来看,我国光伏行业一直在往前发展。整体看来,光伏行业随技术的慢慢的提升,竞争越来越激烈,经过优胜劣汰、落后产能的快速淘汰,优秀的企业才能从市场之间的竞争中胜出。

随着落后产能的淘汰和市场需求的恢复,光伏行业有望在2024年中迎来转机。

“从长远来看,光伏的前景是一片光明。”张军涛强调,在国内需求层面来看,光伏是能源转型的中流砥柱,随国家加强绿色电力证书与节能降碳政策衔接大力促进非化石能源消费,未来光伏的需求将进一步增加。

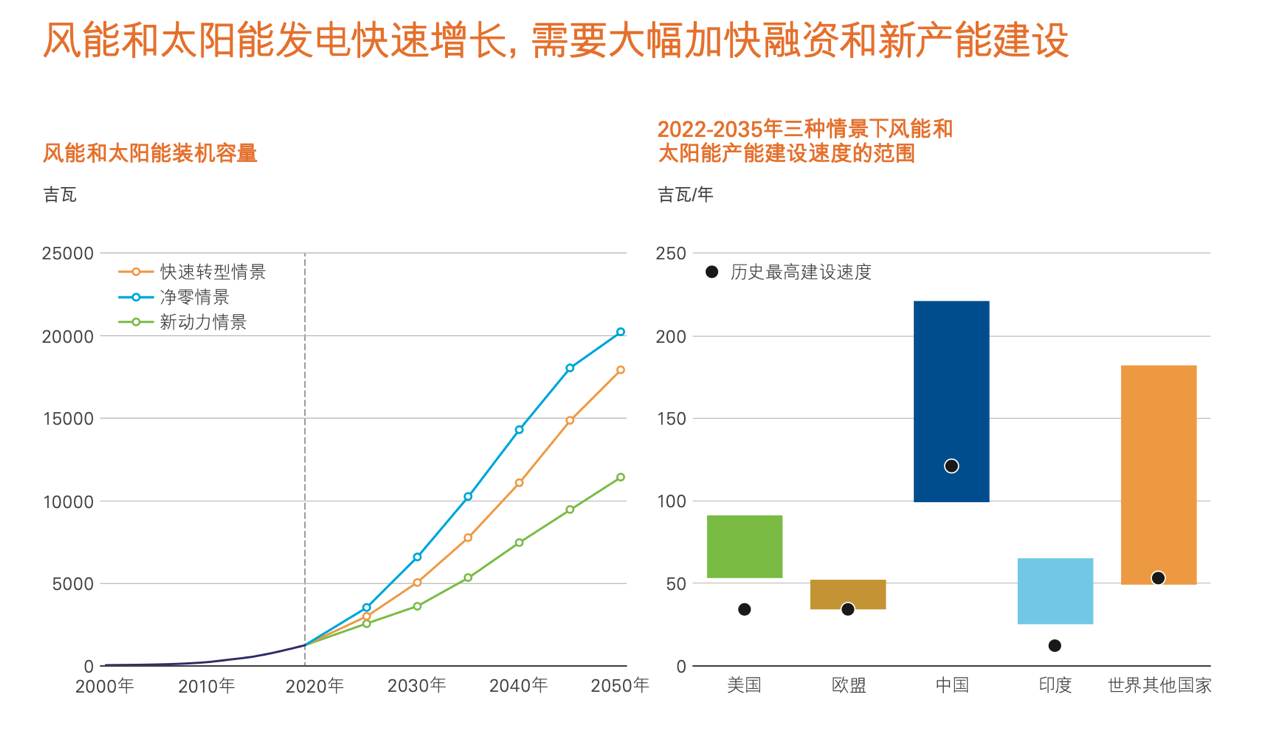

在全球层面,根据集邦咨询预计,2024年全球光伏新增装机量的中性预期为474GW,同比增长16%。有必要注意一下的是,根据COP28达成的“历史性协议”,“摆脱”化石燃料在全球范围内形成共识。协议还呼吁在2030年前将全球可再次生产的能源产能增加2倍,这些都对光伏的发展有明显的提振作用。

道路是曲折的,前途是光明的。最后,张军涛提醒,电网容量不足和风光消纳问题已成为制约各国光伏需求保持高增的一大关键点,需待电网完成阶段性升级或储能装机放量后,全球光伏装机潜力才能进一步释放。

山东kaiyun体育网页登陆入口成立于2017年,注册资金3000万,是专业的新能源工程服务商、投资及运营商

烟台开发区长江路210中海城市广场1707

烟台开发区长江路210中海城市广场1707 0535-6589222

0535-6589222 tainuonengyuan@163.com

tainuonengyuan@163.com